новостная рассылка

Финам.RU© - Обзоры и идеи

Налоговые изъятия у «Транснефти» подтвердились (Thu, 21 Nov 2024)Сегодня комитет ГД одобрил повышение налога на прибыль у "Транснефти" с 25% до 40% с 2025 года сроком на 6 лет. Напомним, что ранее слухи об этой инициативе публиковались в СМИ. Теперь главным вопросом остаётся сохранение дивидендной политики компании. Финансовое положение позволяет "Транснефти" и платить 40% налога на прибыль, и выплачивать 50% скорр. прибыли в виде дивидендов, а потребность государства в деньгах может способствовать этому. По нашим оценкам, при повышенном налоге на прибыль "Транснефть" по итогам 2025 года может выплатить около 155 руб. дивидендов на акцию, что соответствуют 14,8% доходности - неплохое значение для сектора. С 15 ноября привилегированные акции "Транснефти" обвалились уже более чем на 20%, что соответствует теоретическому негативному эффекту от роста налога на прибыль. Учитывая неплохую прогнозную дивидендную доходность, мы считаем такое падение избыточным. В ближайшее время мы планируем пересмотреть нашу целевую цену с учётом нового налога на прибыль.

>> Read More

Сильные отчетность и прогноз NVIDIA не впечатлили инвесторов, акции дешевеют (Thu, 21 Nov 2024)

NVIDIA, крупнейший в мире разработчик графических ускорителей и процессоров, представил сильные финансовые результаты за III квартал 2025 фингода с окончанием 27 октября. Выручка выросла на 93,6% г/г до рекордных $35,1 млрд и заметно превзошла консенсус-прогноз на уровне $33,2 млрд. Кроме того, выручка показала рост на 17% в поквартальном выражении. Драйвером роста остается сегмент решений для центров обработки данных, выручка которого подскочила в 2,1 раза г/г до $30,8 млрд, также обновив рекорд. В компании отметили сохранение активного спроса на ее высокопроизводительные решения со стороны крупных провайдеров облачных сервисов, телекоммуникационных компаний и других потребителей. Продажи в сегменте игровых GPU в отчетном периоде повысились на 14,8% г/г до $3,3 млрд, в сегменте профессиональной визуализации − на 16,8% до $486 млн, в сегменте решений для автомобильной отрасли – на 72% до $449 млн.

На фоне скачка выручки и довольно умеренного роста операционных расходов скорректированный показатель EBITDA NVIDIA в III финквартале подскочил почти в 2 раза г/г до $23,8 млрд, скорректированная

прибыль на акцию – в 2,1 раза до 81 цента, на 6 центов опередив среднюю оценку аналитиков Уолл-стрит.

Баланс NVIDIA остается прочным. Компания завершила III финквартал, имея на счетах $38,5 млрд денежных средств и инвестиций при общем долге $8,5 млрд. В отчетном периоде компания сгенерировала

операционный денежный поток в объеме $17,6 млрд, направила $813 млн на капвложения и вернула акционерам $11,2 млрд за счет выкупа собственных акций и дивидендов.

NVIDIA: основные результаты за I квартал 2025 фингода (млн $)

3К25

3К24

Изменение

9М25

9М24

Изменение

Выручка, в т.ч.

35 082

18 120

93,6%

91 166

38 819

134,8%

игровой сегмент

3 279

2 856

14,8%

8 806

7 582

16,1%

сегмент датацентров

30 771

14 514

112,0%

79 606

29 121

173,4%

проф. визуализация

486

416

16,8%

1 367

1 090

25,4%

автомобильный сегмент

449

261

72,0%

1 104

810

36,3%

Скорр. EBITDA

23 754

11 929

99,1%

62 593

23 506

166,3%

Скорр. чистая прибыль

20 010

10 020

99,7%

51 199

19 473

162,9%

Скорр. EPS, $

0,81

0,40

102,5%

2,10

0,78

169,2%

Операционный денежный поток

17 629

7 333

140,4%

47 460

16 591

186,1%

Рентабельность по EBITDA

67,7%

65,8%

1,9 п.п.

68,7%

60,6%

8,1 п.п.

Рентабельность по чистой прибыли

57,0%

55,3%

1,7 п.п.

56,2%

50,2%

6,0 п.п.

Источник: данные компании

Руководство NVIDIA также обнародовало достаточно оптимистичный прогноз на IV квартал 2025 фингода с окончанием в январе. В частности, выручка, как ожидается, составит $37,5 млрд плюс/минус

2%, что означает рост примерно на 70% г/г по центральной точке диапазона. Это также на 1,2% превышает текущий консенсус-прогноз на уровне $37,1 млрд. Руководство NVIDIA отметило сохраняющийся

сильный спрос на ее ускорители вычислений Hopper, а также назвало «невероятным» интерес к чипам нового поколения Blackwell, которые уже вступили в стадию массового производства. Компания

рассчитывать выручить несколько миллиардов долларов выручки на поставках Blackwell в текущем финквартале, а в дальнейшем планирует быстро наращивать продажи. При этом финансовый директор NVIDIA

Колетт Кресс отметила, что спрос на ускорители вычислений компании существенно превышает предложение, и такая ситуация, по всей видимости, сохранится в следующем году.

«Эпоха искусственного интеллекта находится в самом разгаре», − заявил глава NVIDIA Дженсен Хуанг. По его словам, «ИИ сегодня трансформирует каждую индустрию, компанию, страну. Предприятия

адаптируют решения на основе ИИ для оптимизации и модернизации рабочих процессов, а прорывы в области «физического ИИ» привели к резкому росту инвестиций в промышленную роботизацию. В свою

очередь государства также осознали всю важность создания национальных ИИ-платформ и инфраструктуры.»

Между тем инвесторы без большого энтузиазма восприняли отчетность NVIDIA. По-видимому, прогноз компании оказался все же не таким сильным, как ожидали некоторые аналитики. Также инвесторов мог

разочаровать тот факт, что темпы роста выручки компании хоть и остаются очень высокими в годовом выражении, но продолжают постепенно замедляться от квартала к кварталу. Как результат, котировки

акций NVIDIA, взлетевшие в 3 раза с начала этого года, сегодня на премаркете дешевеют примерно на 2,5%. Мы планируем в ближайшее время обновить модель оценки данных бумаг, а также целевую цену и

рейтинг для них.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные

финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию.

На фоне скачка выручки и довольно умеренного роста операционных расходов скорректированный показатель EBITDA NVIDIA в III финквартале подскочил почти в 2 раза г/г до $23,8 млрд, скорректированная

прибыль на акцию – в 2,1 раза до 81 цента, на 6 центов опередив среднюю оценку аналитиков Уолл-стрит.

Баланс NVIDIA остается прочным. Компания завершила III финквартал, имея на счетах $38,5 млрд денежных средств и инвестиций при общем долге $8,5 млрд. В отчетном периоде компания сгенерировала

операционный денежный поток в объеме $17,6 млрд, направила $813 млн на капвложения и вернула акционерам $11,2 млрд за счет выкупа собственных акций и дивидендов.

NVIDIA: основные результаты за I квартал 2025 фингода (млн $)

3К25

3К24

Изменение

9М25

9М24

Изменение

Выручка, в т.ч.

35 082

18 120

93,6%

91 166

38 819

134,8%

игровой сегмент

3 279

2 856

14,8%

8 806

7 582

16,1%

сегмент датацентров

30 771

14 514

112,0%

79 606

29 121

173,4%

проф. визуализация

486

416

16,8%

1 367

1 090

25,4%

автомобильный сегмент

449

261

72,0%

1 104

810

36,3%

Скорр. EBITDA

23 754

11 929

99,1%

62 593

23 506

166,3%

Скорр. чистая прибыль

20 010

10 020

99,7%

51 199

19 473

162,9%

Скорр. EPS, $

0,81

0,40

102,5%

2,10

0,78

169,2%

Операционный денежный поток

17 629

7 333

140,4%

47 460

16 591

186,1%

Рентабельность по EBITDA

67,7%

65,8%

1,9 п.п.

68,7%

60,6%

8,1 п.п.

Рентабельность по чистой прибыли

57,0%

55,3%

1,7 п.п.

56,2%

50,2%

6,0 п.п.

Источник: данные компании

Руководство NVIDIA также обнародовало достаточно оптимистичный прогноз на IV квартал 2025 фингода с окончанием в январе. В частности, выручка, как ожидается, составит $37,5 млрд плюс/минус

2%, что означает рост примерно на 70% г/г по центральной точке диапазона. Это также на 1,2% превышает текущий консенсус-прогноз на уровне $37,1 млрд. Руководство NVIDIA отметило сохраняющийся

сильный спрос на ее ускорители вычислений Hopper, а также назвало «невероятным» интерес к чипам нового поколения Blackwell, которые уже вступили в стадию массового производства. Компания

рассчитывать выручить несколько миллиардов долларов выручки на поставках Blackwell в текущем финквартале, а в дальнейшем планирует быстро наращивать продажи. При этом финансовый директор NVIDIA

Колетт Кресс отметила, что спрос на ускорители вычислений компании существенно превышает предложение, и такая ситуация, по всей видимости, сохранится в следующем году.

«Эпоха искусственного интеллекта находится в самом разгаре», − заявил глава NVIDIA Дженсен Хуанг. По его словам, «ИИ сегодня трансформирует каждую индустрию, компанию, страну. Предприятия

адаптируют решения на основе ИИ для оптимизации и модернизации рабочих процессов, а прорывы в области «физического ИИ» привели к резкому росту инвестиций в промышленную роботизацию. В свою

очередь государства также осознали всю важность создания национальных ИИ-платформ и инфраструктуры.»

Между тем инвесторы без большого энтузиазма восприняли отчетность NVIDIA. По-видимому, прогноз компании оказался все же не таким сильным, как ожидали некоторые аналитики. Также инвесторов мог

разочаровать тот факт, что темпы роста выручки компании хоть и остаются очень высокими в годовом выражении, но продолжают постепенно замедляться от квартала к кварталу. Как результат, котировки

акций NVIDIA, взлетевшие в 3 раза с начала этого года, сегодня на премаркете дешевеют примерно на 2,5%. Мы планируем в ближайшее время обновить модель оценки данных бумаг, а также целевую цену и

рейтинг для них.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные

финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию.

>> Read More

Корректируем целевую цену по акциям AbbVie (Wed, 20 Nov 2024)

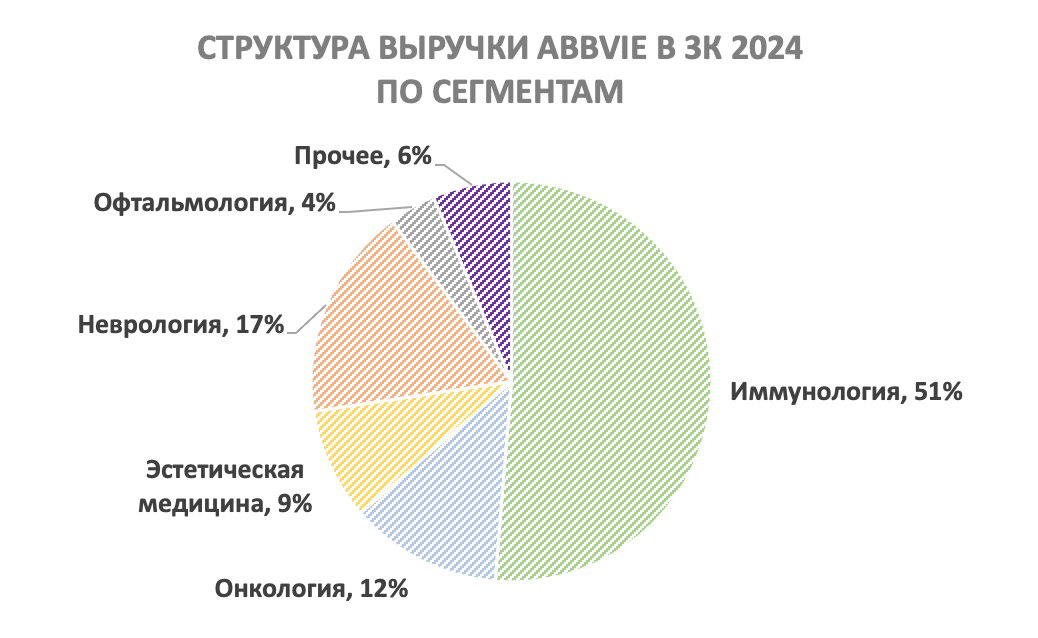

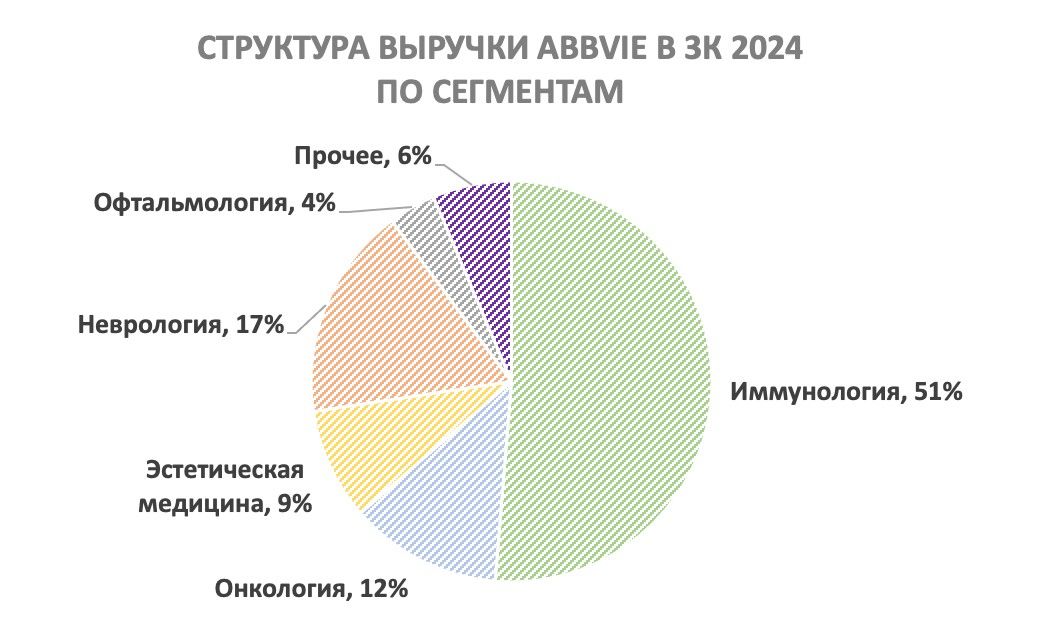

AbbVie — американская биофармацевтическая компания, разрабатывающая и выпускающая препараты по широкому спектру направлений медицины: иммунология, онкология, неврология, вирусология, офтальмология, эстетическая медицина и гастроэнтерология. Иммунологическое направление приносит больше 50% годовой выручки компании. Ключевой препарат AbbVie — селективный иммунодепрессант Humira (adalimumab), который являлся самым продаваемым в мире лекарством до 2023 года. С января 2023 года Humira столкнулся с конкуренцией биосимиляров в США, и выручка от Humira в 2023 году упала на 32,2%, до $14,4 млрд. В третьем квартале 2024 года продажи препарата сократились на 37% г/г. AbbVie рассчитывает заместить большую часть потерь выручки от Humira своими другими успешными препаратами в области иммунологии, Skyrizi и Rinvoq. Процесс замещения потоков выручки в пользу более новых наименований идет вполне успешно, и в текущем году выручка компании может возобновить рост после просадки в 2023 году. В ноябре акции AbbVie потерпели резкую просадку после того, как испытания препарата emraclidine, изучавшегося в качестве терапии взрослых с шизофренией, не увенчались успехом на второй фазе. Такой результат стал полной неожиданностью для Уолл-стрит. Мы считаем, что неудача с испытаниями emraclidine обвалила акции AbbVie сильнее, чем было бы обоснованно с фундаментальной точки зрения. Провалы испытаний для фармкомпаний — дело привычное, и в данном случае в обвале акций свою роль сыграла острая социальная значимость поиска эффективного лекарства от шизофрении и медийная «раскрученность» этой истории. Без emraclidine компания AbbVie не перестает выглядеть недооцененной — у компании предостаточно других перспективных разработок.

*Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные

финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию.

*Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные

финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию.

>> Read More

Акции «Аэрофлота» достигли целевой цены (Wed, 20 Nov 2024)

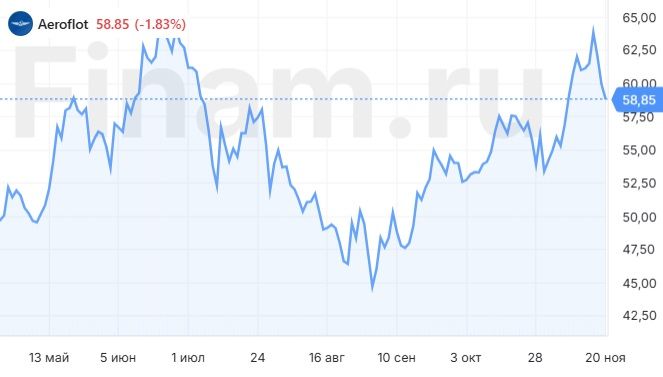

«Аэрофлот» — крупнейшая в России авиационная группа, которой принадлежат авиакомпания «Аэрофлот», региональные авиалинии «Россия» и лоукостер «Победа». По итогам 2-го квартала 2024 г. группа занимала лидерское положение на российском рынке с долей 42,7%. Необходимость роста капитальных затрат. Согласно отчету по МСФО за 1-е полугодие 2024 года, компания увеличила объем капиталовложений более чем в 4 раза, при этом сильно снизив долговую нагрузку. Компания несколько меняет бизнес-модель, ориентируясь на собственные средства в целях покрытия инвестиционных потребностей, которые будут заключаться в основном в закупке запасных частей, компонентов и агрегатов для поддержания лётной годности флота и в масштабной замене основных IT-систем, обеспечивающих работу «Аэрофлота». Высокие операционные показатели. Согласно операционной статистике «Аэрофлота», общий пассажиропоток за январь — октябрь 2024 года увеличился на 18,2% г/г, до 47,3 млн человек. На внутренних линиях рост составил 13,7% г/г, 36,6 млн человек, а на внутренних — 36,9% г/г и 10,7 млн пассажиров. Количество выполненных рейсов увеличилось на 15,6% г/г. Данные результаты достигнуты благодаря эффективным мерам по поддержанию лётной годности флота, своевременному ремонту парка воздушных судов и развитию внутреннего туризма.

>> Read More

Текущая ситуация на рынке урана (Wed, 20 Nov 2024)

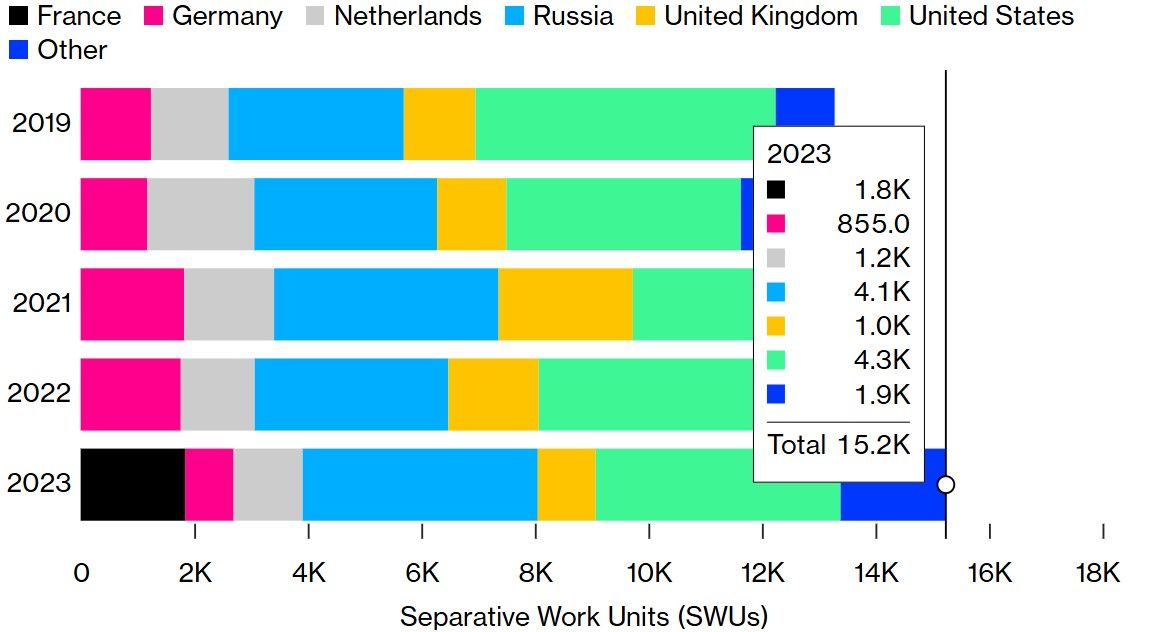

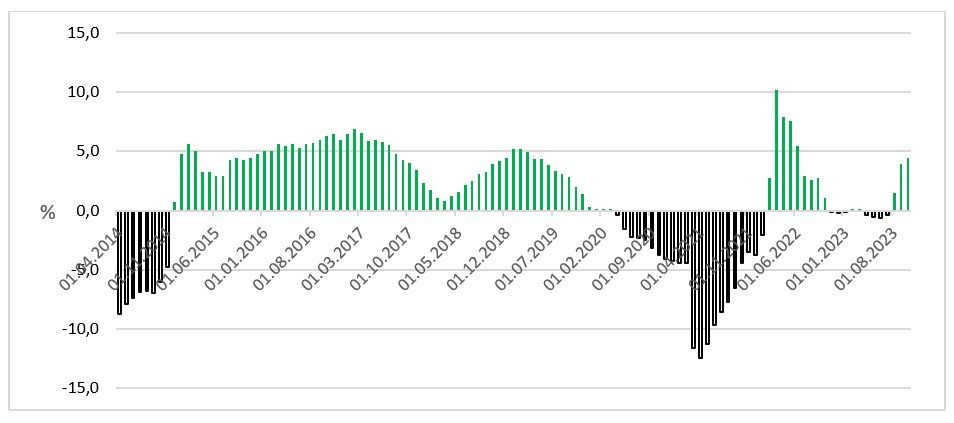

В нашем последнем обзоре по ситуации на рынке урана мы отмечали, что в сентябре цена может отскочить. Сентябрь, действительно, не «подвел» - цена на уран выросла на 3,2%. Однако же уже в октябре движение вниз продолжилось. Цена на уран опустилась ниже $80 за фунт, а в начале ноября уже протестировала отметку $76,5 за фунт. Однако же с 11.11 цена на актив начала расти. Но настоящий рывок произошёл в пятницу 15.11 – цена подскочила к отметке $82,6. Изменение цены на рынке урана

Источник: TradingView

Главной причиной стал, конечно же, постановление Правительства РФ №1544, которое внесло изменение в более раннее постановление №313 от 09.03.2022 о запрете на вывод за пределы территории

Российской Федерации в иностранные государства и территории отдельных видов товаров. В соответствии с новым решением Правительства накладывается запрет на экспорт урана, обогащенного изотопом

урана-235 в США, за исключением случаев, когда ФСТЭК предоставляет разовые лицензии на экспорт.

Таким образом, рост цены на уран – это реакция на зеркальные меры, принятые РФ в отношении США. Решение вызвало относительно сильный резонанс. Bloomberg, со ссылкой на EIA, оценил долю России в

общем спросе на уран со стороны США в 27%.

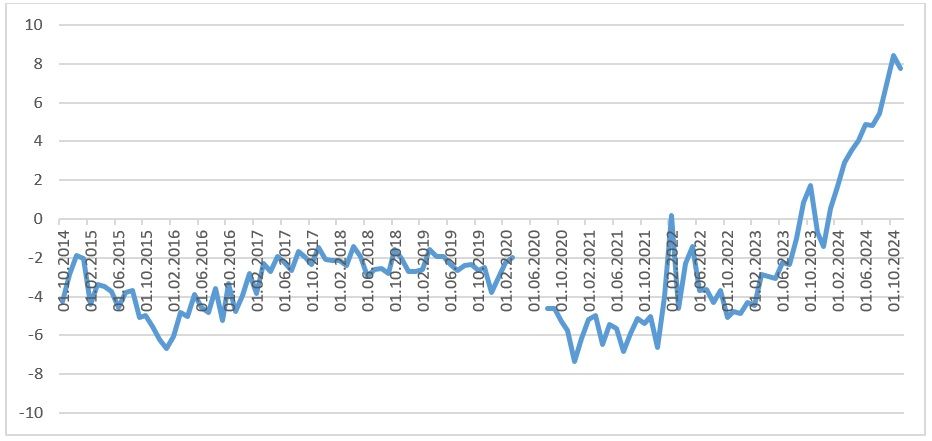

Спрос на обогащённый уран в США

Источник: TradingView

Главной причиной стал, конечно же, постановление Правительства РФ №1544, которое внесло изменение в более раннее постановление №313 от 09.03.2022 о запрете на вывод за пределы территории

Российской Федерации в иностранные государства и территории отдельных видов товаров. В соответствии с новым решением Правительства накладывается запрет на экспорт урана, обогащенного изотопом

урана-235 в США, за исключением случаев, когда ФСТЭК предоставляет разовые лицензии на экспорт.

Таким образом, рост цены на уран – это реакция на зеркальные меры, принятые РФ в отношении США. Решение вызвало относительно сильный резонанс. Bloomberg, со ссылкой на EIA, оценил долю России в

общем спросе на уран со стороны США в 27%.

Спрос на обогащённый уран в США

Источник: Bloomberg

Ещё до ответных мер в конце сентября текущего года Financial Times опубликовал статью, в которой признал, что страны Запады критически зависимы от РФ в области конверсии урана. Напомним, что

ранее об этом заявлялось и в обзоре The World Nuclear Industry Status Report 2024.

Усилия в части избавления от зависимости от РФ уже начали предприниматься. Тот же Bloomberg напоминает, что администрация Байдена пытается перезапустить свои мощности по обогащению урана. На

текущий же момент США располагают мощностями в Нью-Мексико – компания Urenco Ltd, работающая под управлением Датского, Немецкого и Британского консорциума. Подразделение Urenco в США

поставляет около трети обогащенного урана, используемого в американских реакторах, и работает над расширением мощностей на 15% к 2027 году, заявляет Bloomberg.

Между тем, появилась дополнительная информация относительно положения французской компании Orano в Нигере. Напомним, что 26.06 мы уже писали о достаточно шатком положении компании из-за

произошедшего в стране переворота и появившихся на этом фоне догадок Bloomberg, что РФ достанется еще и уран с рудника Imouraren. Orano объявило, что с конца октября прекращается добыча урана по

причине невозможности экспорта сырья из страны. На это глава Минпрома Нигера Усман Абарчи заявил, что Orano не имеет право останавливать производство. Логика следующая: есть нигерийцы,

которые работают в управлении и обслуживании рудника и фабрики Somair. Вместе с тем, не совсем понятно, что произойдёт в начале следующего года, поскольку Orano обязуется выплачивать

заработную плату Somair только до конца текущего года.

Касаемо цен на рынке урана, то мы сохраняем умеренно оптимистичный прогноз и считаем, что вероятность разворота и роста цены на уран в среднесрочной перспективе всё же выше, чем вероятность

продолжения сильного снижения. Хотя в настоящее время мы считаем, что появилась некоторая вероятность тестирования отметки в $70, что не меняет общей картины и бычьей траектории текущего тренда.

Учитывая то, что технический уровень в $80 за фунт так и не был окончательно пробит, мы продолжаем рассматривать данную отметку в качестве ближайшего уровня поддержки.

Источник: Bloomberg

Ещё до ответных мер в конце сентября текущего года Financial Times опубликовал статью, в которой признал, что страны Запады критически зависимы от РФ в области конверсии урана. Напомним, что

ранее об этом заявлялось и в обзоре The World Nuclear Industry Status Report 2024.

Усилия в части избавления от зависимости от РФ уже начали предприниматься. Тот же Bloomberg напоминает, что администрация Байдена пытается перезапустить свои мощности по обогащению урана. На

текущий же момент США располагают мощностями в Нью-Мексико – компания Urenco Ltd, работающая под управлением Датского, Немецкого и Британского консорциума. Подразделение Urenco в США

поставляет около трети обогащенного урана, используемого в американских реакторах, и работает над расширением мощностей на 15% к 2027 году, заявляет Bloomberg.

Между тем, появилась дополнительная информация относительно положения французской компании Orano в Нигере. Напомним, что 26.06 мы уже писали о достаточно шатком положении компании из-за

произошедшего в стране переворота и появившихся на этом фоне догадок Bloomberg, что РФ достанется еще и уран с рудника Imouraren. Orano объявило, что с конца октября прекращается добыча урана по

причине невозможности экспорта сырья из страны. На это глава Минпрома Нигера Усман Абарчи заявил, что Orano не имеет право останавливать производство. Логика следующая: есть нигерийцы,

которые работают в управлении и обслуживании рудника и фабрики Somair. Вместе с тем, не совсем понятно, что произойдёт в начале следующего года, поскольку Orano обязуется выплачивать

заработную плату Somair только до конца текущего года.

Касаемо цен на рынке урана, то мы сохраняем умеренно оптимистичный прогноз и считаем, что вероятность разворота и роста цены на уран в среднесрочной перспективе всё же выше, чем вероятность

продолжения сильного снижения. Хотя в настоящее время мы считаем, что появилась некоторая вероятность тестирования отметки в $70, что не меняет общей картины и бычьей траектории текущего тренда.

Учитывая то, что технический уровень в $80 за фунт так и не был окончательно пробит, мы продолжаем рассматривать данную отметку в качестве ближайшего уровня поддержки.

>> Read More

Отчетность «Совкомфлота» показала ожидаемую динамику (Wed, 20 Nov 2024)

«Совкомфлот» — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, обслуживания и обеспечения морской добычи углеводородов. Финансовые результаты компании ожидаемо снизились. Под давлением санкций, приведших к простою флота, выручка «Совкомфлота» за 9 месяцев 2024 года снизилась на 16,3% г/г, до $1 472,6 млн, при возросших на 32% г/г, до $255,6 млн, рейсовых и на 19% г/г, до $312,122 млн, эксплуатационных расходах. Как следствие, чистая прибыль «Совкомфлота» уменьшилась на 28% г/г, до $504,9 млн. Простаивание флота и снижение ставок фрахта, хоть и от высоких по историческим меркам уровней, явились главными причинами таких результатов. Тем не менее они все еще больше, чем в годы, предшествовавшие 2023-му. К тому же часть выручки компании законтрактована. До конца 2025 года общий объем законтрактованной выручки составляет $3 млрд, а исходя из того, что сказал финансовый директор компании Александр Вербо, в декабре 2023 года, около половины флота в конвенциональном сегменте переведена на долгосрочные контракты, средний срок которых 8 лет. Учитывая вышесказанное, можно предположить, что финансовые результаты «Совкомфлота» вряд ли покажут критический спад.

>> Read More

BrilliA - производитель нижнего белья из Сингапура выходит на IPO (Wed, 20 Nov 2024)

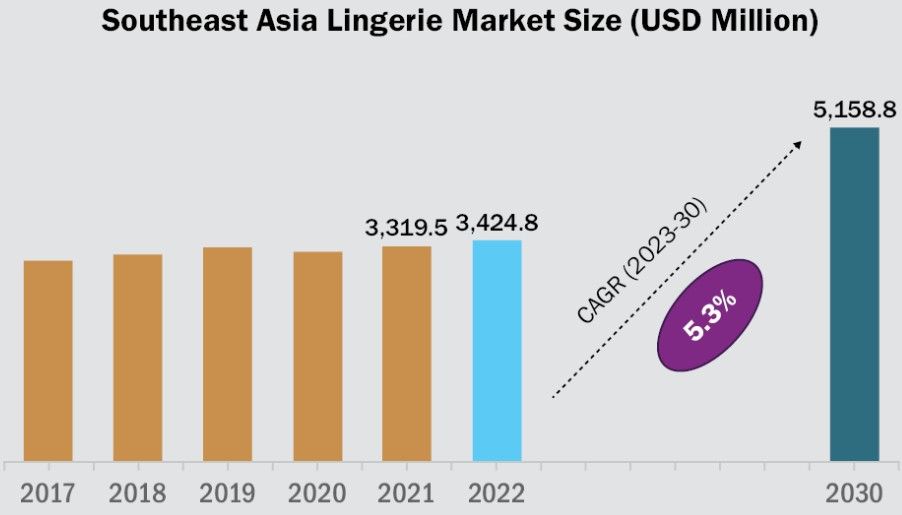

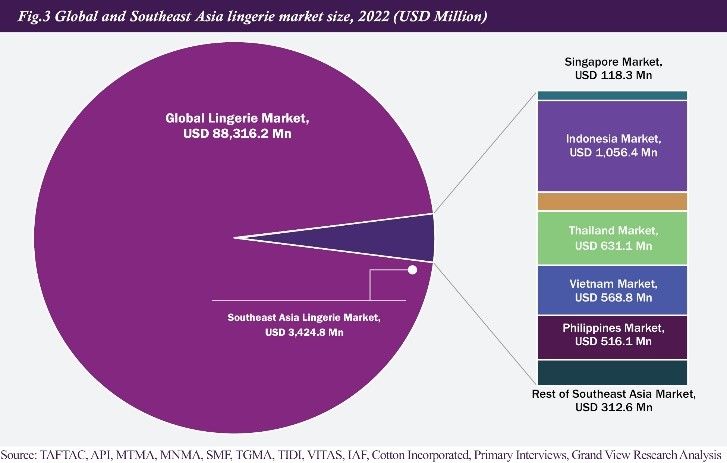

BrilliA Inc. — B2B-компания, предоставляет услуги крупным международным брендам нижнего белья и одежды. Через свои дочерние компании, Bra Pro и MAP, она управляет дизайном, поиском поставщиков и логистикой для таких клиентов, как Fruit of the Loom и H&M. BrilliA планирует развивать B2C-сегмент с запуском своего бренда DIANA, ориентированного на розничных покупателей в Юго-Восточной Азии и Европе через цифровые платформы и розничные магазины. Название компании: BrilliA Inc. Индустрия: производство и продажа одежды (нижнего белья) Штаб-квартира: Сингапур Регион регистрации: Каймановы острова Год основания компании: 2011 Дата IPO: 21 ноября 2024 г. Дата начала торгов: 22 ноября 2024 г. Биржа: NYSE American Тикер: BRI Цена размещения: $4-5 Объем размещения: 2,5 млн обыкновенных акций класса А (2,88 млн, если андеррайтер полностью исполнит опцион). Количество акций после размещения: 25 млн обыкновенных акций класса А (25,38 млн, если андеррайтер полностью исполнит опцион) и 5,63 млн обыкновенных акций класса Б. Привлекаемая сумма: всего планируется привлечь $10 млн (в проспекте расчеты приведены исходя из размещения по $4 за акцию), но после вычета расходов на размещение финансирование может составить около $7,5 млн. Прогнозная рыночная капитализация: около $112,5 млн. Использование привлеченных средств: развитие и продвижение нового бренда DIANA (15%), исследования и разработки (10%), расширение товарной линейки существующих брендов (35%), а также на пополнение оборотного капитала (40%). Андеррайтеры: AGP/Alliance Global Partners, LLC Проспект эмиссии Официальный сайт компании Описание и деятельность компании BrilliA Inc., холдинговая компания, которая занимается поставкой нижнего белья и другой одежды крупным брендам. Группа включает в себя две основные дочерние компании: Bra Pro и MAP. Bra Pro управляет отношениями с клиентами, закупает материалы и поддерживает контракты с крупными международными клиентами в сегменте нижнего белья и одежды, включая H&M, Fruit of the Loom, Hanes и Jockey. MAP дополняет функции Bra Pro, занимаясь дизайном продукции, контролем качества и логистикой. В настоящее время ключевым рынком сбыта является Северная Америка, на нее приходится 80% продаж, еще 16% — на Европу, и около 3% — на Юго-Восточную Азию. Драйверы роста Расширение линейки продуктов. BrilliA планирует развивать розничный сегмент, запустив бренд DIANA, ориентированный на покупателей в Юго-Восточной Азии и Европе. Помимо продажи нижнего белья, планируется запустить продажу одежды для сна, для активного отдыха и др. Сильная клиентская база с известными брендами. BrilliA обслуживает известные авторитетные мировые бренды, включая Fruit of the Loom, Hanes и H&M. Эти отношения не только приносят стабильные потоки доходов, но и укрепляют репутацию BrilliA. BrilliA предлагает бизнесу комплексные решения: от дизайна и снабжения до логистики и доставки готовой продукции. Этот комплексный подход одновременно снижает зависимость от внешних поставщиков, обеспечивает экономическую эффективность, усиливает контроль качества и позволяет выгодно отличаться от конкурентов, которые не могут оказать сразу все услуги. Обзор рынка BrilliA работает на глобальном рынке нижнего белья. По оценкам Grand View Research, в 2022 г. мировой рынок нижнего белья составлял $88,32 млрд, и по прогнозам, будет расти со среднегодовым темпом роста 5,7% до 2030 года. Агентство IMARC Group оценивает глобальный рынок нижнего белья в 2024 г. в $90,0 млрд. Заглядывая вперед, ожидаетcя, что к 2033 году объем рынка достигнет $151,0 млрд, CAGR составит 5,8% в период 2025-2033 гг. Рынок Юго-Восточной Азии, где BrilliA планирует расширяться через бренд DIANA, в 2022 г. оценивался в $3,42 млрд и, как ожидается, будет расти со среднегодовым темпом роста 5,3% до 2030 года. Динамика рынка обусловлена ростом населения, увеличением располагаемых доходов и изменением культурных установок, способствующих самовыражению и уверенности. Динамика рынка нижнего белья в Юго-Восточной Азии, $ млрд

Источник: Grand View Research

Глобальный рынок нижнего белья в 2022 г., $ млрд

Источник: Grand View Research

Глобальный рынок нижнего белья в 2022 г., $ млрд

Источник: Grand View Research

Ключевые результаты

Компания не приводит промежуточных результатов, последняя опубликованная отчетность — за 2024 ф.г.

За год, закончившийся 31 марта 2024 г., выручка увеличилась на 8,0% (г/г) до $55,8 млн в основном за счет увеличения экспортных продаж в Северную Америку.

Себестоимость производства была стабильной. Однако операционные расходы подскочили на 65% из-за резкого увеличения комиссионных расходов (в составе «Прочих расходов»). Операционная прибыль на

этом фоне упала на 25% до $3,8 млн, операционная рентабельность уменьшилась с 9,7% до 6,8%.

В результате чистая прибыль снизилась на 24% и составила $ 3,1 млн, чистая маржа — 5,6% против 8,0% годом ранее.

Млн $

2024 ф.г.

2023 ф.г.

Изм., %

Выручка

55,8

51,6

8%

Стоимость материалов

30,7

28,5

8%

Расходы на контрактное производство

16,6

15,3

9%

Валовая прибыль

8,4

7,8

8%

Прочие доходы

0,1

0,0

NA

Амортизация основных средств и оборудования

0,0

0,0

-7%

Расходы на оплату труда

0,2

0,2

22%

Прочие расходы

4,3

2,6

64%

Операционная прибыль

3,8

5,0

-25%

Чистый убыток от обесценения финансовых активов

0,2

0,0

NA

Прибыль до уплаты налога на прибыль

3,8

5,0

-24%

Расходы по налогу на прибыль

0,6

0,8

-25%

Чистая прибыль

3,1

4,2

-24%

Источник: данные компании

Оценка и перспективы IPO

Мы считаем, что компания переоценена. Компания предлагает цену размещения в $4-5, что соответствует капитализации примерно в $112,5 млн ($4,5 за акцию). Компания не приводит ни прогнозных, ни

промежуточных финансовых результатов. По нашим оценкам, выручка компании за год, который окончится 31 марта 2025 г. составит $61 млн, а прибыль — $4,2 млн. Медианные форвардные мультипликаторы по

американским компаниям-аналогам составляют: P/E — 19,4x, EV/Sales — 1,6x. Усредненная оценка с учетом дисконта в 10% из-за сингапурской регистрации компании составляет $79,7 млн, что почти на 30%

меньше желаемой капитализации. Компания оценена необоснованно дорого.

Похожих IPO в секторе производства одежды недавно не было. При этом акции большинства компаний с низкой капитализацией и Сингапура, которые размещались в этом году, рухнули на десятки процентов

после размещения.

Описание

Цена IPO, $

Текущая цена, $

Динамика

Trident Digital Tech Holdings

Консалтинговая фирма

5

2,56

-49%

Mobile-health Network Solutions

Медицинская ИТ-компания

4

0,36

-91%

Tungray Technologies

Производитель

4

2,13

-47%

JBDI Holdings

Производитель

5

0,7

-86%

Rectitude Holdings

Поставщик решений по безопасности

4

3,5

-13%

Orangekloud Technology

Поставщик ПО

4,75

3,03

-36%

YY Group

Услуги по подбору персонала

4

2,02

-50%

Ryde Group

Транспортная компания

4

0,469

-88%

Источник: TradingView

Основные риски

Слабые финансовые результаты и их ограниченное раскрытие. Прибыль компании в 2024 ф.г. снизилась, а выручка выросла на скромные 8%. Ужесточение торгового противостояния между

США и Китаем может привести к еще большему росту расходов и росту цен на собственные товары, что может негативно сказаться на продажах и прибыли.

Доход BrilliA в значительной степени зависит от нескольких крупных клиентов, что подвергает компанию риску, если какой-либо ключевой клиент сократит заказы или прекратит

партнерство. Такая концентрация может привести к волатильности доходов и ограничить переговорную позицию компании.

Уязвимости цепочки поставок и сырья. BrilliA полагается на сторонних производителей и поставщиков сырья, в основном из Китая и Индонезии. Любые перебои, рост цен или проблемы

с качеством у этих поставщиков могут негативно повлиять на сроки производства и прибыль.

Конкурентные проблемы для бренда DIANA. Рынок нижнего белья в B2C-сегменте высококонкурентный. Поэтому ограниченная узнаваемость нового бренда DIANA и отсутствие устоявшейся

лояльности потребителей создают проблемы при захвате доли рынка, особенно с учетом того, что известные игроки могут предлагать более конкурентоспособные цены или более известную репутацию

бренда.

Конфликт интересов с существующими клиентами. С запуском DIANA у BrilliA могут возникнуть конфликты с текущими клиентами, которые также являются брендами нижнего белья. Такое

совпадение может нанести ущерб давним отношениям, если клиенты будут рассматривать бренд DIANA как прямого конкурента, что приведет к потенциальному оттоку клиентов.

Участие в IPO через

«Финам»

Принять участие в IPO

Заявки на участие в IPO BrilliA Inc. принимаются через личный кабинет «Финама» до 17:30 мск 20 ноября 2024 года. Минимальная сумма покупки акций составляет $1000, верхний

порог не ограничен. Размер брокерской комиссии составляет 5% от суммы сделки. Возможность принять участие в публичном размещении доступна только квалифицированным инвесторам.

Инструкция по подаче заявки:

- Авторизуйтесь в личном кабинете.

- Выберите раздел "Услуги".

- Перейдите в подраздел "Операции с ценными бумагами".

- Нажмите на иконку "Участие в IPO".

- Выберите карточку с названием эмитента и нажмите "Участвовать".

- Поручения подаются по цене контрагента.

- Выберите необходимый счет, укажите сумму заявки и подпишите поручение.

Интерактивная инструкция по подаче поручений доступна по ссылке.

Важно: на вашем брокерском счете должна быть необходимая сумма в долларах США (от $1000) и открытый раздел MMA.

«Финам» предоставляет эксклюзивные условия участия в IPO - без локап-периода.

Подробную информацию об участии в IPO уточняйте у клиентского менеджера. Возможность участия в IPO (англоязычный термин, обозначающий процедуру первичного публичного размещения

ценных бумаг) доступна клиентам АО "ФИНАМ" и АО "Банк ФИНАМ" (далее – "Компании"), имеющим статус квалифицированного инвестора. Финансовые инструменты иностранных эмитентов, размещаемые в

процессе IPO, могут быть не квалифицированы в качестве ценных бумаг в соответствии с законодательством РФ. Компании не несут ответственность за возможные изменения в процедуре IPO. В

условиях ограниченного предложения и непредсказуемого спроса, исполнение заявок на участие в IPO (в том числе, полное или частичное) не может быть гарантировано. Перед

принятием решения о приобретении финансовых инструментов посредством участия в IPO, рекомендуем оценить сопутствующие риски, в том числе, внимательно ознакомиться с Декларацией о рисках,

связанных с приобретением иностранных ценных бумаг и (или) Декларацией о рисках, связанных с операциями с иностранными финансовыми инструментами, являющимися приложениями к Регламенту брокерского

обслуживания.

Следите за IPO и не упустите шанс заработать. Доступ к первичным размещениям акций на бирже можно получить через брокера «Финам».

С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные финансовые

инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы

подготовили для вас инструкцию.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг

связано с дополнительными рисками.

Источник: Grand View Research

Ключевые результаты

Компания не приводит промежуточных результатов, последняя опубликованная отчетность — за 2024 ф.г.

За год, закончившийся 31 марта 2024 г., выручка увеличилась на 8,0% (г/г) до $55,8 млн в основном за счет увеличения экспортных продаж в Северную Америку.

Себестоимость производства была стабильной. Однако операционные расходы подскочили на 65% из-за резкого увеличения комиссионных расходов (в составе «Прочих расходов»). Операционная прибыль на

этом фоне упала на 25% до $3,8 млн, операционная рентабельность уменьшилась с 9,7% до 6,8%.

В результате чистая прибыль снизилась на 24% и составила $ 3,1 млн, чистая маржа — 5,6% против 8,0% годом ранее.

Млн $

2024 ф.г.

2023 ф.г.

Изм., %

Выручка

55,8

51,6

8%

Стоимость материалов

30,7

28,5

8%

Расходы на контрактное производство

16,6

15,3

9%

Валовая прибыль

8,4

7,8

8%

Прочие доходы

0,1

0,0

NA

Амортизация основных средств и оборудования

0,0

0,0

-7%

Расходы на оплату труда

0,2

0,2

22%

Прочие расходы

4,3

2,6

64%

Операционная прибыль

3,8

5,0

-25%

Чистый убыток от обесценения финансовых активов

0,2

0,0

NA

Прибыль до уплаты налога на прибыль

3,8

5,0

-24%

Расходы по налогу на прибыль

0,6

0,8

-25%

Чистая прибыль

3,1

4,2

-24%

Источник: данные компании

Оценка и перспективы IPO

Мы считаем, что компания переоценена. Компания предлагает цену размещения в $4-5, что соответствует капитализации примерно в $112,5 млн ($4,5 за акцию). Компания не приводит ни прогнозных, ни

промежуточных финансовых результатов. По нашим оценкам, выручка компании за год, который окончится 31 марта 2025 г. составит $61 млн, а прибыль — $4,2 млн. Медианные форвардные мультипликаторы по

американским компаниям-аналогам составляют: P/E — 19,4x, EV/Sales — 1,6x. Усредненная оценка с учетом дисконта в 10% из-за сингапурской регистрации компании составляет $79,7 млн, что почти на 30%

меньше желаемой капитализации. Компания оценена необоснованно дорого.

Похожих IPO в секторе производства одежды недавно не было. При этом акции большинства компаний с низкой капитализацией и Сингапура, которые размещались в этом году, рухнули на десятки процентов

после размещения.

Описание

Цена IPO, $

Текущая цена, $

Динамика

Trident Digital Tech Holdings

Консалтинговая фирма

5

2,56

-49%

Mobile-health Network Solutions

Медицинская ИТ-компания

4

0,36

-91%

Tungray Technologies

Производитель

4

2,13

-47%

JBDI Holdings

Производитель

5

0,7

-86%

Rectitude Holdings

Поставщик решений по безопасности

4

3,5

-13%

Orangekloud Technology

Поставщик ПО

4,75

3,03

-36%

YY Group

Услуги по подбору персонала

4

2,02

-50%

Ryde Group

Транспортная компания

4

0,469

-88%

Источник: TradingView

Основные риски

Слабые финансовые результаты и их ограниченное раскрытие. Прибыль компании в 2024 ф.г. снизилась, а выручка выросла на скромные 8%. Ужесточение торгового противостояния между

США и Китаем может привести к еще большему росту расходов и росту цен на собственные товары, что может негативно сказаться на продажах и прибыли.

Доход BrilliA в значительной степени зависит от нескольких крупных клиентов, что подвергает компанию риску, если какой-либо ключевой клиент сократит заказы или прекратит

партнерство. Такая концентрация может привести к волатильности доходов и ограничить переговорную позицию компании.

Уязвимости цепочки поставок и сырья. BrilliA полагается на сторонних производителей и поставщиков сырья, в основном из Китая и Индонезии. Любые перебои, рост цен или проблемы

с качеством у этих поставщиков могут негативно повлиять на сроки производства и прибыль.

Конкурентные проблемы для бренда DIANA. Рынок нижнего белья в B2C-сегменте высококонкурентный. Поэтому ограниченная узнаваемость нового бренда DIANA и отсутствие устоявшейся

лояльности потребителей создают проблемы при захвате доли рынка, особенно с учетом того, что известные игроки могут предлагать более конкурентоспособные цены или более известную репутацию

бренда.

Конфликт интересов с существующими клиентами. С запуском DIANA у BrilliA могут возникнуть конфликты с текущими клиентами, которые также являются брендами нижнего белья. Такое

совпадение может нанести ущерб давним отношениям, если клиенты будут рассматривать бренд DIANA как прямого конкурента, что приведет к потенциальному оттоку клиентов.

Участие в IPO через

«Финам»

Принять участие в IPO

Заявки на участие в IPO BrilliA Inc. принимаются через личный кабинет «Финама» до 17:30 мск 20 ноября 2024 года. Минимальная сумма покупки акций составляет $1000, верхний

порог не ограничен. Размер брокерской комиссии составляет 5% от суммы сделки. Возможность принять участие в публичном размещении доступна только квалифицированным инвесторам.

Инструкция по подаче заявки:

- Авторизуйтесь в личном кабинете.

- Выберите раздел "Услуги".

- Перейдите в подраздел "Операции с ценными бумагами".

- Нажмите на иконку "Участие в IPO".

- Выберите карточку с названием эмитента и нажмите "Участвовать".

- Поручения подаются по цене контрагента.

- Выберите необходимый счет, укажите сумму заявки и подпишите поручение.

Интерактивная инструкция по подаче поручений доступна по ссылке.

Важно: на вашем брокерском счете должна быть необходимая сумма в долларах США (от $1000) и открытый раздел MMA.

«Финам» предоставляет эксклюзивные условия участия в IPO - без локап-периода.

Подробную информацию об участии в IPO уточняйте у клиентского менеджера. Возможность участия в IPO (англоязычный термин, обозначающий процедуру первичного публичного размещения

ценных бумаг) доступна клиентам АО "ФИНАМ" и АО "Банк ФИНАМ" (далее – "Компании"), имеющим статус квалифицированного инвестора. Финансовые инструменты иностранных эмитентов, размещаемые в

процессе IPO, могут быть не квалифицированы в качестве ценных бумаг в соответствии с законодательством РФ. Компании не несут ответственность за возможные изменения в процедуре IPO. В

условиях ограниченного предложения и непредсказуемого спроса, исполнение заявок на участие в IPO (в том числе, полное или частичное) не может быть гарантировано. Перед

принятием решения о приобретении финансовых инструментов посредством участия в IPO, рекомендуем оценить сопутствующие риски, в том числе, внимательно ознакомиться с Декларацией о рисках,

связанных с приобретением иностранных ценных бумаг и (или) Декларацией о рисках, связанных с операциями с иностранными финансовыми инструментами, являющимися приложениями к Регламенту брокерского

обслуживания.

Следите за IPO и не упустите шанс заработать. Доступ к первичным размещениям акций на бирже можно получить через брокера «Финам».

С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные финансовые

инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы

подготовили для вас инструкцию.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг

связано с дополнительными рисками.

>> Read More

YSX Tech: IPO провайдера услуг для страховых компаний КНР (Wed, 20 Nov 2024)

YSX Tech — зарегистрированный на Каймановых островах холдинг, предоставляющий бизнес-решения и услуги страховым компаниям в КНР. Параметры размещения Название компании: YSX Tech. Co., Ltd Индустрия: услуги в области страхования Год основания: 2011 г. Количество сотрудников компании: 39 Дата размещения: 20.11.2024 Дата начала торгов: 21.11.2024 Биржа: NASDAQ Тикер: YSXT Цена размещения: $4-6 Объем размещения: 1 250 000 обыкновенных акций класса А (1 437 500 акций в случае реализации опциона андеррайтерами) Привлекаемая сумма: $6,25 млн ($7,19 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения, без вычета издержек по размещению и комиссии за андеррайтинг Количество акций после размещения: 22 072 675 обыкновенных акций класса А (22 260 175 акций в случае исполнения опциона андеррайтерами) Оценка компании: $110,4 млн по центральной точке диапазона размещения Андеррайтеры: Kingswood Capital Partners Проспект эмиссии компании Официальный сайт компании

Источник: компания

В рамках IPO YSX Tech планирует разместить на бирже NASDAQ 1 250 000 обыкновенных акций класса А по цене $4-6 за бумагу. Кроме того, андеррайтер имеет опцион на покупку

дополнительных 187 500 акций в течение 45 дней после размещения. Бумаги YSX Tech будут торговаться под тикером YSXT, free float после размещения составит 5,7%.

В результате размещения YSX Tech рассчитывает привлечь $6,25 млн ($7,19 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения, без вычета издержек по

размещению и комиссии за андеррайтинг. Капитализацию компании после IPO можно оценить в $110,4 млн.

Помимо обыкновенных акций класса А, каждая из которых обладает одним голосом, акционерный капитал YSX Tech также включает 1 177 325 обыкновенных акций класса В, каждая из которых

обладает 5 голосами. После IPO основателю и CEO компании Джи Сяо (Jie Xiao) будут принадлежать 56,9% голосов в акционерном капитале компании.

Полученные средства компания планирует направить на развитие бизнеса и географическую экспансию, разработку новых программных продуктов, найм персонала, а также на пополнение оборотного капитала

и общекорпоративные цели.

Описание бизнеса

YSX Tech — зарегистрированный на Каймановых островах холдинг, который через дочерние операционные компании предоставляет бизнес-решения и услуги корпоративным клиентам, в основном страховым

компаниям и страховым брокерам, в Китае. При этом YSX Tech специализируется на услугах для покупателей полисов автострахования по контрактам со страховщиками, включая диагностику, ремонт и

техническое обслуживание автомобилей, услуги автомойки и детейлинга, услуги помощи на дорогах и др. Надо отметить, что данные услуги YSX Tech предоставляет не самостоятельно, а через сторонних

вендоров, которыми выступают автодилеры, сервисные центры и автомастерские. Взаимодействие сторон происходит через разработанную компанией технологическую платформу Driver’s Suite, которая

облегчает и автоматизирует процесс и позволяет повысить удобство и качество предоставления услуг.

Преимуществом YSX Tech является более чем десятилетний опыт работы в своей области, а также тесное сотрудничество с такими крупными китайскими страховыми компаниями, как PICC Property and

Casualty Company, China Ping An Property Insurance, China Pacific Insurance Group, China United Insurance Group. Кроме того, помимо услуг для покупателей автостраховок, YSX Tech также оказывает

консультационные услуги страховщикам в области разработки и реализации стратегий таргетированных продаж, предоставляет компаниям из различных отраслей услуги в области разработки корпоративного

ПО и информационные услуги.

В настоящее время операции YSX Tech сосредоточены в двух китайских провинциях — Гуандун и Синьцзян. Однако компания имеет планы по расширению своего географического присутствия в Поднебесной.

Перспективы рынка

Рынок автострахования в КНР достаточно уверенно развивается на фоне увеличения числа автомобилей в стране. Согласно данным китайской Комиссии по регулированию банковской и страховой деятельности,

объем собранных страховых премий в этом сегменте стабильно растет на протяжении 20 лет и в 2023 г. достиг 867 млрд юаней ($120,6 млрд), увеличившись на 5,6% относительно 2022 г. По оценке

китайской исследовательской фирмы Qianzhan Industry Research Institute, рынок автострахования в Поднебесной превысит 950 млрд юаней в 2028 г., что предполагает среднегодовые темпы роста (CAGR) в

предстоящие годы на уровне 1,8%.

Что же касается рынка ремонта и обслуживания автомобилей в Китае, то он, по данным отчета аналитической фирмы ResearchInChina от 2022 г., составил $215 млрд в 2021 г. и должен вырасти до $280

млрд в 2027 г., при CAGR на уровне 4,5%.

В YSX Tech рассчитывают, что смогут стать бенефициарами данных тенденций за счет инвестиций в усовершенствование технологической платформы и разработку новых услуг, а также географической

экспансии.

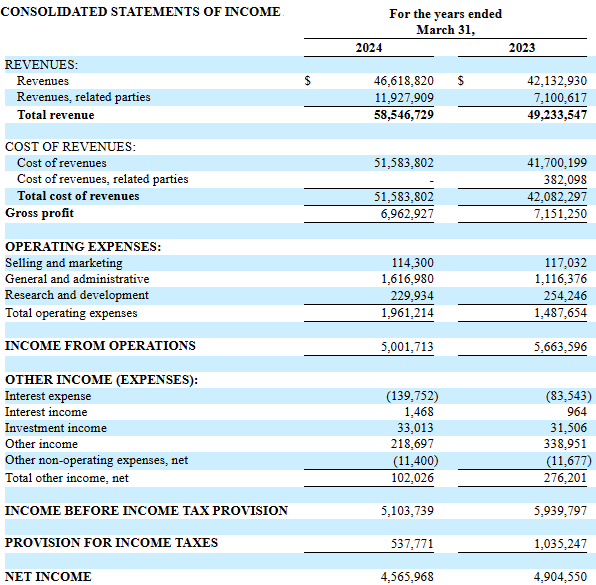

Финансовые результаты

Финансовые результаты YSX Tech за финансовый год с окончанием 31 марта 2024 г. оказались неоднозначными. Выручка увеличилась на 18,9% (г/г) до $58,5 млн благодаря росту числа контрактов со

страховщиками и страховыми брокерами на оказание услуг. Между тем себестоимость и операционные расходы росли быстрее. Как результат — операционная прибыль сократилась на 11,7% до $5 млн, а чистая

прибыль — на 6,9% до 4,6 млн.

Из негативных моментов также можно отметить отрицательный операционный денежный поток в размере $0,7 млн, что было обусловлено существенным увеличением рабочего капитала. Между тем баланс

компании выглядит довольно прочным, чистая денежная позиция на конец отчетного фингода составляла $2,8 млн.

Промежуточные результаты за текущий фингод компания пока не представила.

Источник: компания

В рамках IPO YSX Tech планирует разместить на бирже NASDAQ 1 250 000 обыкновенных акций класса А по цене $4-6 за бумагу. Кроме того, андеррайтер имеет опцион на покупку

дополнительных 187 500 акций в течение 45 дней после размещения. Бумаги YSX Tech будут торговаться под тикером YSXT, free float после размещения составит 5,7%.

В результате размещения YSX Tech рассчитывает привлечь $6,25 млн ($7,19 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения, без вычета издержек по

размещению и комиссии за андеррайтинг. Капитализацию компании после IPO можно оценить в $110,4 млн.

Помимо обыкновенных акций класса А, каждая из которых обладает одним голосом, акционерный капитал YSX Tech также включает 1 177 325 обыкновенных акций класса В, каждая из которых

обладает 5 голосами. После IPO основателю и CEO компании Джи Сяо (Jie Xiao) будут принадлежать 56,9% голосов в акционерном капитале компании.

Полученные средства компания планирует направить на развитие бизнеса и географическую экспансию, разработку новых программных продуктов, найм персонала, а также на пополнение оборотного капитала

и общекорпоративные цели.

Описание бизнеса

YSX Tech — зарегистрированный на Каймановых островах холдинг, который через дочерние операционные компании предоставляет бизнес-решения и услуги корпоративным клиентам, в основном страховым

компаниям и страховым брокерам, в Китае. При этом YSX Tech специализируется на услугах для покупателей полисов автострахования по контрактам со страховщиками, включая диагностику, ремонт и

техническое обслуживание автомобилей, услуги автомойки и детейлинга, услуги помощи на дорогах и др. Надо отметить, что данные услуги YSX Tech предоставляет не самостоятельно, а через сторонних

вендоров, которыми выступают автодилеры, сервисные центры и автомастерские. Взаимодействие сторон происходит через разработанную компанией технологическую платформу Driver’s Suite, которая

облегчает и автоматизирует процесс и позволяет повысить удобство и качество предоставления услуг.

Преимуществом YSX Tech является более чем десятилетний опыт работы в своей области, а также тесное сотрудничество с такими крупными китайскими страховыми компаниями, как PICC Property and

Casualty Company, China Ping An Property Insurance, China Pacific Insurance Group, China United Insurance Group. Кроме того, помимо услуг для покупателей автостраховок, YSX Tech также оказывает

консультационные услуги страховщикам в области разработки и реализации стратегий таргетированных продаж, предоставляет компаниям из различных отраслей услуги в области разработки корпоративного

ПО и информационные услуги.

В настоящее время операции YSX Tech сосредоточены в двух китайских провинциях — Гуандун и Синьцзян. Однако компания имеет планы по расширению своего географического присутствия в Поднебесной.

Перспективы рынка

Рынок автострахования в КНР достаточно уверенно развивается на фоне увеличения числа автомобилей в стране. Согласно данным китайской Комиссии по регулированию банковской и страховой деятельности,

объем собранных страховых премий в этом сегменте стабильно растет на протяжении 20 лет и в 2023 г. достиг 867 млрд юаней ($120,6 млрд), увеличившись на 5,6% относительно 2022 г. По оценке

китайской исследовательской фирмы Qianzhan Industry Research Institute, рынок автострахования в Поднебесной превысит 950 млрд юаней в 2028 г., что предполагает среднегодовые темпы роста (CAGR) в

предстоящие годы на уровне 1,8%.

Что же касается рынка ремонта и обслуживания автомобилей в Китае, то он, по данным отчета аналитической фирмы ResearchInChina от 2022 г., составил $215 млрд в 2021 г. и должен вырасти до $280

млрд в 2027 г., при CAGR на уровне 4,5%.

В YSX Tech рассчитывают, что смогут стать бенефициарами данных тенденций за счет инвестиций в усовершенствование технологической платформы и разработку новых услуг, а также географической

экспансии.

Финансовые результаты

Финансовые результаты YSX Tech за финансовый год с окончанием 31 марта 2024 г. оказались неоднозначными. Выручка увеличилась на 18,9% (г/г) до $58,5 млн благодаря росту числа контрактов со

страховщиками и страховыми брокерами на оказание услуг. Между тем себестоимость и операционные расходы росли быстрее. Как результат — операционная прибыль сократилась на 11,7% до $5 млн, а чистая

прибыль — на 6,9% до 4,6 млн.

Из негативных моментов также можно отметить отрицательный операционный денежный поток в размере $0,7 млн, что было обусловлено существенным увеличением рабочего капитала. Между тем баланс

компании выглядит довольно прочным, чистая денежная позиция на конец отчетного фингода составляла $2,8 млн.

Промежуточные результаты за текущий фингод компания пока не представила.

Основные риски

В случае ухудшения ситуации в китайской экономике можно ожидать ослабления рынка автокредитования, что, в свою очередь, может отрицательно сказаться на спросе на услуги YSX Tech и ее

финпоказателях.

Рынок, на котором работает YSX Tech, высоко конкурентен, причем на нем присутствуют более сильные игроки. Это может помешать планам компании по расширению бизнеса.

Для развития YSX Tech, возможно, и далее придется прибегать к финансированию за счет размещения дополнительных акций, что приведет к размытию долей существующих акционеров.

В связи с победой Дональда Трампа на президентских выборах в США нельзя исключать дальнейшего ухудшения отношений между Вашингтоном и Пекином, что может негативно повлиять на торгующиеся в

Штатах акции компаний, ведущих бизнес в КНР.

Ликвидность акций YSX Tech после IPO, по всей видимости, будет недостаточно высокой, что может осложнить своевременное осуществление сделок, в частности, по закрытию позиций в случае такой

необходимости.

Аналогичные размещения за последние годы

За последние годы в США можно выделить несколько IPO представителей страховой отрасли, при этом динамика акций после размещения была весьма позитивной. В частности, бумаги оператора платформы

распространения страховых продуктов в США TWFG, размещенные на бирже 18 июля этого года, подскочили в цене на 94%.

IPO представителей сектора за последние годы

Дата IPO

Тикер

Название компании

Цена IPO

Текущая цена

Изм. цены

18.07.2024

TWFG

TWFG

$17,00

$32,99

94%

23.05.2024

BOW

Bowhead Specialty Holdings

$17,00

$34,10

101%

09.01.2023

SKWD

Skyward Specialty Insurance Group

$15,00

$50,01

233%

15.09.2022

CRBG

Corebridge Financial

$21,00

$30,68

46%

Оценка и перспективы IPO

С учетом ожидаемой капитализации YSX Tech после IPO на уровне $110,4 млн коэффициент P/S LTM компании составляет 1,9х, P/E LTM − 24,2х. При этом медианные значения данных мультипликаторов

для американских компаний-аналогов равны по нашей оценке на основе данных Reuters, 2,2х и 18,1х, соответственно.

Таким образом, акции YSX Tech оценены для IPO примерно по рынку и, судя по всему, не учитывают страновой дисконт, который, мы считаем, должен применяться к бумагам компаний с бизнесом в Китае. В

связи с этим риски участия в данном размещении выглядят достаточно высокими, на наш взгляд, и инвесторам стоит иметь их в виду при принятии решения.

Следите за IPO и не упустите шанс заработать. Доступ к

первичным размещениям акций на бирже можно получить через брокера «Финам».

Принять участие в IPO

Заявки на участие в IPO иностранных компаний принимаются через личный кабинет «Финама» до 17:30 мск рабочего дня, предшествующего размещению. Минимальная сумма покупки акций

составляет $1000, верхний порог не ограничен. Размер брокерской комиссии составляет 5% от суммы сделки. Возможность принять участие в публичном размещении доступна только квалифицированным инвесторам.

Инструкция по подаче заявки:

- Авторизуйтесь в личном кабинете.

- Выберите раздел "Услуги".

- Перейдите в подраздел "Операции с ценными бумагами".

- Нажмите на иконку "Участие в IPO".

- Выберите карточку с названием эмитента и нажмите "Участвовать".

- Поручения подаются по цене контрагента.

- Выберите необходимый счет, укажите сумму заявки и подпишите поручение.

Интерактивная инструкция по подаче поручений доступна по ссылке.

Важно: на вашем брокерском счете должна быть необходимая сумма в долларах США (от $1000) и открытый раздел MMA.

«Финам» предоставляет эксклюзивные условия участия в IPO - без локап-периода.

Подробную информацию об участии в IPO уточняйте у клиентского менеджера. Возможность участия в IPO (англоязычный термин, обозначающий процедуру первичного публичного размещения

ценных бумаг) доступна клиентам АО "ФИНАМ" и АО "Банк ФИНАМ" (далее – "Компании"), имеющим статус квалифицированного инвестора. Финансовые инструменты иностранных эмитентов, размещаемые в

процессе IPO, могут быть не квалифицированы в качестве ценных бумаг в соответствии с законодательством РФ. Компании не несут ответственность за возможные изменения в процедуре IPO. В

условиях ограниченного предложения и непредсказуемого спроса, исполнение заявок на участие в IPO (в том числе, полное или частичное) не может быть гарантировано. Перед

принятием решения о приобретении финансовых инструментов посредством участия в IPO, рекомендуем оценить сопутствующие риски, в том числе, внимательно ознакомиться с Декларацией о рисках,

связанных с приобретением иностранных ценных бумаг и (или) Декларацией о рисках, связанных с операциями с иностранными финансовыми инструментами, являющимися приложениями к Регламенту брокерского

обслуживания.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг

связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только

квалифицированные инвесторы смогут приобретать производные финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным

инвестором? Мы подготовили для вас инструкцию.

Основные риски

В случае ухудшения ситуации в китайской экономике можно ожидать ослабления рынка автокредитования, что, в свою очередь, может отрицательно сказаться на спросе на услуги YSX Tech и ее

финпоказателях.

Рынок, на котором работает YSX Tech, высоко конкурентен, причем на нем присутствуют более сильные игроки. Это может помешать планам компании по расширению бизнеса.

Для развития YSX Tech, возможно, и далее придется прибегать к финансированию за счет размещения дополнительных акций, что приведет к размытию долей существующих акционеров.

В связи с победой Дональда Трампа на президентских выборах в США нельзя исключать дальнейшего ухудшения отношений между Вашингтоном и Пекином, что может негативно повлиять на торгующиеся в

Штатах акции компаний, ведущих бизнес в КНР.

Ликвидность акций YSX Tech после IPO, по всей видимости, будет недостаточно высокой, что может осложнить своевременное осуществление сделок, в частности, по закрытию позиций в случае такой

необходимости.

Аналогичные размещения за последние годы

За последние годы в США можно выделить несколько IPO представителей страховой отрасли, при этом динамика акций после размещения была весьма позитивной. В частности, бумаги оператора платформы

распространения страховых продуктов в США TWFG, размещенные на бирже 18 июля этого года, подскочили в цене на 94%.

IPO представителей сектора за последние годы

Дата IPO

Тикер

Название компании

Цена IPO

Текущая цена

Изм. цены

18.07.2024

TWFG

TWFG

$17,00

$32,99

94%

23.05.2024

BOW

Bowhead Specialty Holdings

$17,00

$34,10

101%

09.01.2023

SKWD

Skyward Specialty Insurance Group

$15,00

$50,01

233%

15.09.2022

CRBG

Corebridge Financial

$21,00

$30,68

46%

Оценка и перспективы IPO

С учетом ожидаемой капитализации YSX Tech после IPO на уровне $110,4 млн коэффициент P/S LTM компании составляет 1,9х, P/E LTM − 24,2х. При этом медианные значения данных мультипликаторов

для американских компаний-аналогов равны по нашей оценке на основе данных Reuters, 2,2х и 18,1х, соответственно.

Таким образом, акции YSX Tech оценены для IPO примерно по рынку и, судя по всему, не учитывают страновой дисконт, который, мы считаем, должен применяться к бумагам компаний с бизнесом в Китае. В

связи с этим риски участия в данном размещении выглядят достаточно высокими, на наш взгляд, и инвесторам стоит иметь их в виду при принятии решения.

Следите за IPO и не упустите шанс заработать. Доступ к

первичным размещениям акций на бирже можно получить через брокера «Финам».

Принять участие в IPO

Заявки на участие в IPO иностранных компаний принимаются через личный кабинет «Финама» до 17:30 мск рабочего дня, предшествующего размещению. Минимальная сумма покупки акций

составляет $1000, верхний порог не ограничен. Размер брокерской комиссии составляет 5% от суммы сделки. Возможность принять участие в публичном размещении доступна только квалифицированным инвесторам.

Инструкция по подаче заявки:

- Авторизуйтесь в личном кабинете.

- Выберите раздел "Услуги".

- Перейдите в подраздел "Операции с ценными бумагами".

- Нажмите на иконку "Участие в IPO".

- Выберите карточку с названием эмитента и нажмите "Участвовать".

- Поручения подаются по цене контрагента.

- Выберите необходимый счет, укажите сумму заявки и подпишите поручение.

Интерактивная инструкция по подаче поручений доступна по ссылке.

Важно: на вашем брокерском счете должна быть необходимая сумма в долларах США (от $1000) и открытый раздел MMA.

«Финам» предоставляет эксклюзивные условия участия в IPO - без локап-периода.

Подробную информацию об участии в IPO уточняйте у клиентского менеджера. Возможность участия в IPO (англоязычный термин, обозначающий процедуру первичного публичного размещения

ценных бумаг) доступна клиентам АО "ФИНАМ" и АО "Банк ФИНАМ" (далее – "Компании"), имеющим статус квалифицированного инвестора. Финансовые инструменты иностранных эмитентов, размещаемые в

процессе IPO, могут быть не квалифицированы в качестве ценных бумаг в соответствии с законодательством РФ. Компании не несут ответственность за возможные изменения в процедуре IPO. В

условиях ограниченного предложения и непредсказуемого спроса, исполнение заявок на участие в IPO (в том числе, полное или частичное) не может быть гарантировано. Перед

принятием решения о приобретении финансовых инструментов посредством участия в IPO, рекомендуем оценить сопутствующие риски, в том числе, внимательно ознакомиться с Декларацией о рисках,

связанных с приобретением иностранных ценных бумаг и (или) Декларацией о рисках, связанных с операциями с иностранными финансовыми инструментами, являющимися приложениями к Регламенту брокерского

обслуживания.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг

связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только

квалифицированные инвесторы смогут приобретать производные финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным

инвестором? Мы подготовили для вас инструкцию.

>> Read More

Bristol Myers обрела большой козырь по части психофармакологии (Wed, 20 Nov 2024)

Bristol Myers — американская биофармацевтическая компания, базирующаяся в Нью-Йорке. Ключевые исследовательские площадки расположены в Нью-Джерси и Калифорнии. Bristol Myers ведет деятельность по 6 ключевым направлениям: онкология, иммунология, гематология, кардиология, фиброзы и неврология. У Bristol Myers более 50 исследовательских программ в пайплайне, компания исследует свыше 40 групп заболеваний на предмет терапии. В частности, 32 исследовательских программы на третьей (заключительной) фазе клинических испытаний — это весьма внушительная цифра по меркам отрасли, в особенности относительно величины компании. По одному только препарату Opdivo получено 12 одобрений FDA при различных показаниях. Из последних новостей: в октябре 2024 года FDA одобрило препарат в качестве периоперативного лечения и как адъювантной терапии при разновидности рака легких. Препарат одобрен и применяется более чем в 65 странах мира. Этой осенью в рукаве Bristol Myers оказался большой козырь — опубликованные в ноябре неудачные результаты испытаний нового препарата для лечения шизофрении от компании AbbVie оказались благоприятными для Bristol Myers, что и стало поводом для нашего пересмотра кейсов по обеим компаниям. До неудачи испытаний препарата AbbVie пиковые годовые продажи Cobenfy (Bristol Myers) оценивались в $5 млрд, но теперь эта цифра будет скорректирована вверх. В 2025 году продажи Cobenfy, как ожидается, превысят $1 млрд, превратив его в блокбастер, а пиковые продажи в размере $7–8 млрд могут быть достигнуты к 2028 году.

Источник: pxhere.com/ru/

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные

финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию

Источник: pxhere.com/ru/

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

**С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные

финансовые инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию

>> Read More

Оправдает ли NVIDIA высокие ожидания по выручке и прибыли в 3-м финквартале (Tue, 19 Nov 2024)

NVIDIA, ведущий мировой производитель графических ускорителей, в среду 20 ноября после окончания торговой сессии в США опубликует отчетность за 3-й квартал 2025 финансового года с окончанием в октябре. Мы вновь ожидаем сильных результатов. Выручка может составить $33,6 млрд, что почти на 86% больше, чем в том же периоде прошлого фингода, и на 12% больше показателя предыдущего финквартала. Главным драйвером должен остаться сегмент датацентров, который продолжает выигрывать от ажиотажного спроса на вычислительные чипы компании, используемые в системах искусственного интеллекта, в том числе в приложениях генеративного ИИ и больших языковых моделях. Выручка здесь может показать рост на 103 г/г до $29,4 млрд. При этом показатели прибыли также, вероятно продемонстрируют впечатляющий рост. Так, скорректированный показатель EBITDA может вырасти на 86% до $22,2 млрд, а скорректированный EPS − на 89% до $0,76. Большой интерес, помимо собственно финпоказателей, будут представлять прогнозы NVIDIA на текущий финквартал и комментарии менеджмента по поводу спроса на новейшие процессоры компании линейки Blackwell. Если результаты NVIDIA оправдают высокие ожидания, а ее прогноз окажется позитивным, технологический сектор и рынок в целом могут получить новый импульс к росту.

Источник - www.nvidia.com

С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные финансовые

инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы

подготовили для вас инструкцию.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной

рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

Источник - www.nvidia.com

С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные финансовые

инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы

подготовили для вас инструкцию.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной

рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

>> Read More

Отчетность МТС-банка оценивается нейтрально, сохраняется позитивный взгляд на акции (Tue, 19 Nov 2024)

МТС-банк, представил финансовые результаты по МСФО за 3-й квартал 2024 г. Чистая прибыль составила 4,1 млрд руб., уменьшившись на 20,7% г/г, что в банке объяснили эффектом высокой базы аналогичного периода прошлого года. При этом за девять месяцев прибыль выросла на 7,5% г/г до 11,9 млрд руб., при рентабельности капитала (ROE) на уровне 19,3%. Капитал МТС-банка за январь-сентябрь вырос на 35,8% до 103,6 млрд руб. Показатели достаточности капитала остаются на уровнях, превышающих регуляторные минимумы. В частности, норматив достаточности общего капитала H1.0 на конец сентября составил 9,5% (при минимуме 8%). МТС-банк обновил стратегию развития на период до 2027 г. и планирует сосредоточиться на развитии транзакционных сервисов и кредитных продуктов для привлечения клиентов, таких как BNPL, что должно поспособствовать продолжению роста бизнеса даже с учетом сложных внешних факторов. При этом банк сохранил планы по увеличению чистой прибыли в 2-2,5 раза к 2027 г. по сравнению с итогами 2024 г., при ROE на уровне 20-25% с потенциалом дальнейшего улучшения до 30% и выше. Банк также заявил о приверженности дивидендной политике, предполагающей направление на выплаты 25-50% чистой прибыли. Мы оцениваем отчетность МТС-банка как в целом нейтральную, хотя она и указывает на определенное давление ухудшения операционной среды на финансовые результаты. Чистая прибыль заметно снизилась в годовом выражении, однако улучшилась в поквартальном выражении, и ее динамика соответствует нашему прогнозу в 14,9 млрд руб. по итогам всего 2024 г. Мы сохраняем позитивный долгосрочный взгляд на акции МТС-банка.

>> Read More

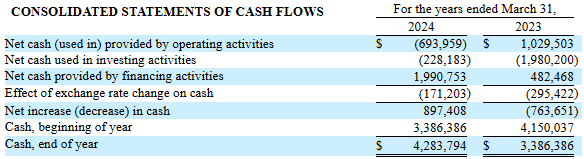

Динамика финансовых результатов Alibaba продолжает выглядеть слабо, но оценка остается привлекательной (Tue, 19 Nov 2024)

Alibaba — крупнейший в Китае игрок в сфере e-commerce. Кроме того, Alibaba включает в себя облачный бизнес, цифровые, логистические и потребительские сервисы. Alibaba представила умеренно негативный отчет за 3 месяца, закончившиеся в сентябре 2024 г. Выручка компании выросла на 5,2% г/г, до RMB 236,5 млрд, однако скорр. EBITDA снизилась на 3,9% г/г, до RMB 47,3 млрд. Скорр. чистая прибыль на акцию уменьшилась на 3,6% г/г, до RMB1,88. Скромные темпы роста выручки преимущественно связаны с низкой инфляцией в Китае в начале года и ростом конкуренции в секторе. При этом уменьшение маржинальности менеджмент объясняет увеличением инвестиций в привлечение новых клиентов. В то же время позитивным моментом является рост маржинальности облачного подразделения. Свободный денежный поток за прошедший квартал снизился на 69,6% г/г, до RMB 13,7 млрд. Во многом снижение FCF объясняется ростом инвестиций в инфраструктуру для облачного подразделения — капитальные затраты выросли в 3,5 раза г/г. Чистая денежная позиция составила RMB 352 млрд, сократившись за год на 23,1%.

С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные финансовые

инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

С 1 января 2025 года иностранные ценные бумаги будут доступны только для квалифицированных инвесторов. Кроме того, только квалифицированные инвесторы смогут приобретать производные финансовые

инструменты на такие активы, при исполнении которых происходит их реальная поставка. Как стать квалифицированным инвестором? Мы подготовили для вас инструкцию.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые

ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

>> Read More

ГазКЗ-24Е: замена под погашение (Tue, 19 Nov 2024)

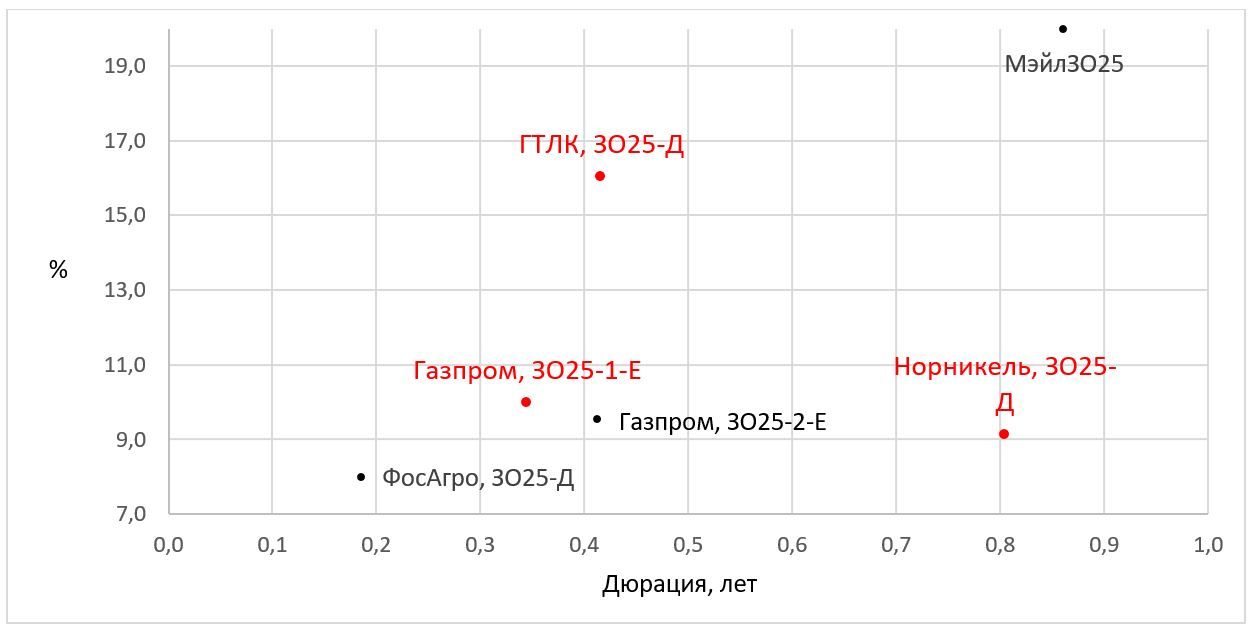

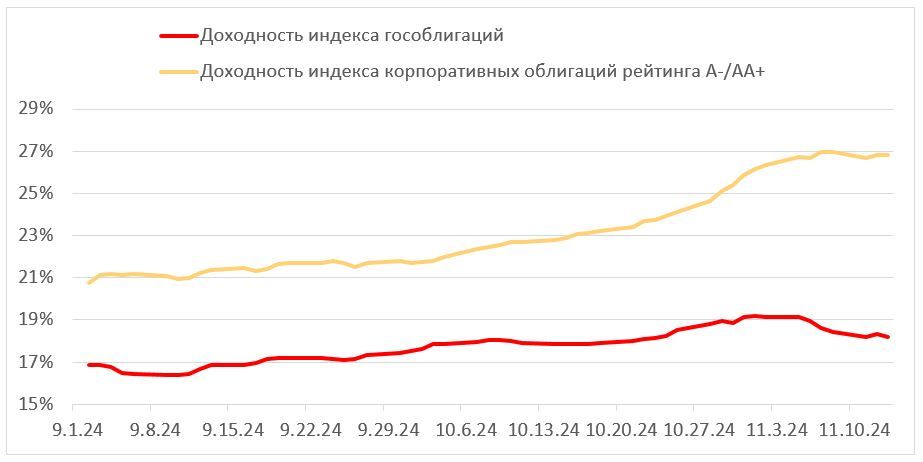

Мы рекомендуем три сравнительно коротких выпуска на замену погашающейся «замещающей» облигации «Газпрома». Выпуск ГазКЗ-25Е1 ГТЛК ЗО25Д НорНикЗ25Д ISIN RU000A105VL6 RU000A1078V2 RU000A107BL4 Валюта номинала Евро Доллар США Доллар США Валюта выплат Рубли по курсу ЦБ Рубли по курсу ЦБ Рубли по курсу ЦБ Эмитент Газпром Капитал ГТЛК ГМК «Норильский никель» Погашение (оферта) 21.03.2025 (-) 17.04.2025 (-) 11.09.2025 (-) Купон 4,36% 5,95% 2,55% Периодичность выплат (в год) 1 2 2 Цена (% от номинала) 98,19 96,29 95,13 Доходность к погашению, годовых 9,95% 16,0% 9,1% На этой неделе — в пятницу, 22 ноября — погашается номинированный в евро выпуск «Газпрома» — евробонд (ISIN: XS1721463500) и, соответственно, замещающая его облигация (ISIN: RU000A105C51). Общий объем погашаемых бумаг достигает € 750 млн, из них € 303,3 млн приходится на еврооблигацию и € 446,7 млн — на «замещающий» выпуск. «Газпром Капитал» уже выставил оферту по приобретению еврооблигаций, права на которые учитываются российскими депозитариями. «Замещающий» выпуск ГазКЗ-24Е с октября прошлого года находится в нашем покрытии, и мы рассмотрели потенциальные бумаги на замену. Как видно на графике ниже, сейчас по сравнительно коротким замещающим облигациям от крупнейших российских компаний доступна почти двузначная инвалютная доходность. Для ограничения влияния процентного риска мы решили рассмотреть бумаги со сроком погашения в 2025 году. Отметим, что мы не ожидаем расширения предложения краткосрочных бумаг в ближайшей перспективе. Дело в том, что процесс замещения корпоративных еврооблигаций завершен, тогда как новые квазивалютные облигации имеют, как правило, более продолжительный срок обращения (свыше 3 лет). Что касается суверенных еврооблигаций, процесс замещения которых находится в финальной стадии, то практически все они характеризуются очень высоким номиналом, просто несопоставимым с корпоративными бумагами. Мы остановили свой выбор на трех «замещающих» облигациях. Самой ближайшей альтернативой является номинированный в евро выпуск того же «Газпрома» с погашением 21 марта 2025 года. Он позволит зафиксировать почти 10% годовых в евро. Увеличить доходность можно за счет выбора в качестве объекта для инвестирования номинированного в долларах выпуска «ГТЛК» с погашением в апреле 2025 года. Впрочем, бóльшая доходность сопряжена и с более высоким кредитным риском. На противоположной стороне спектра долларовая облигация «Норникеля» с погашением в сентябре будущего года. Карта рынка «замещающих» облигаций

Источник: Мосбиржа

Продолжая тему кредитного риска, отметим, что он на горизонте ближайших 10 месяцев (все три бумаги погашаются не позднее сентября 2025 года) у всех трех эмитентов находится под контролем.

Отражением этого являются «стабильные» прогнозы крупнейших национальных агентств по их кредитным рейтингам. Что касается инфраструктурного риска, то, напомним, что все «замещающие» облигации

учитываются, обслуживаются и торгуются во внутрироссийском контуре.

Газпром

ГТЛК

Норникель

Кредитный рейтинг (АКРА / Эксперт РА)

AAA(RU)/ruAAA

AA-(RU)/-

-/ruAAA

Прогноз (АКРА / Эксперт РА)

Стаб./Стаб.

Стаб./-

-/Стаб.

Дата последнего обновления

10.07.2024 / 28.06.2024

19.04.2024 / -

- / 23.11.2023

При инвестировании стоит учитывать уровень биржевой ликвидности. Самым ликвидным является выпуск «Газпрома» (см. таблицу ниже). Впрочем, при удержании бумаги до погашения вопрос ликвидности вряд

ли стоит для держателя очень остро.

Научитесь самостоятельно подбирать облигации в свой портфель. Посетите

онлайн-курс "Первые шаги", старт нового потока каждый понедельник.

Выпуск

ГазКЗ-25Е1